Инфляция достигнет цели, ВВП вырастет, флоатеры остаются лучшей инвестицией, а рублю нужны другие стимулы

Ведомости от 30.10.23

Совет директоров ЦБ 27 октября поднял ключевую ставку сразу на 2 п. п. до 15%, хотя почти все опрошенные «Ведомостями» аналитики прогнозировали увеличение до 14%. Это четвертое повышение ставки подряд с лета 2023 г., когда регулятор начал цикл ужесточения денежно-кредитной политики (ДКП) для достижения инфляцией таргета в 4% в 2024 г.

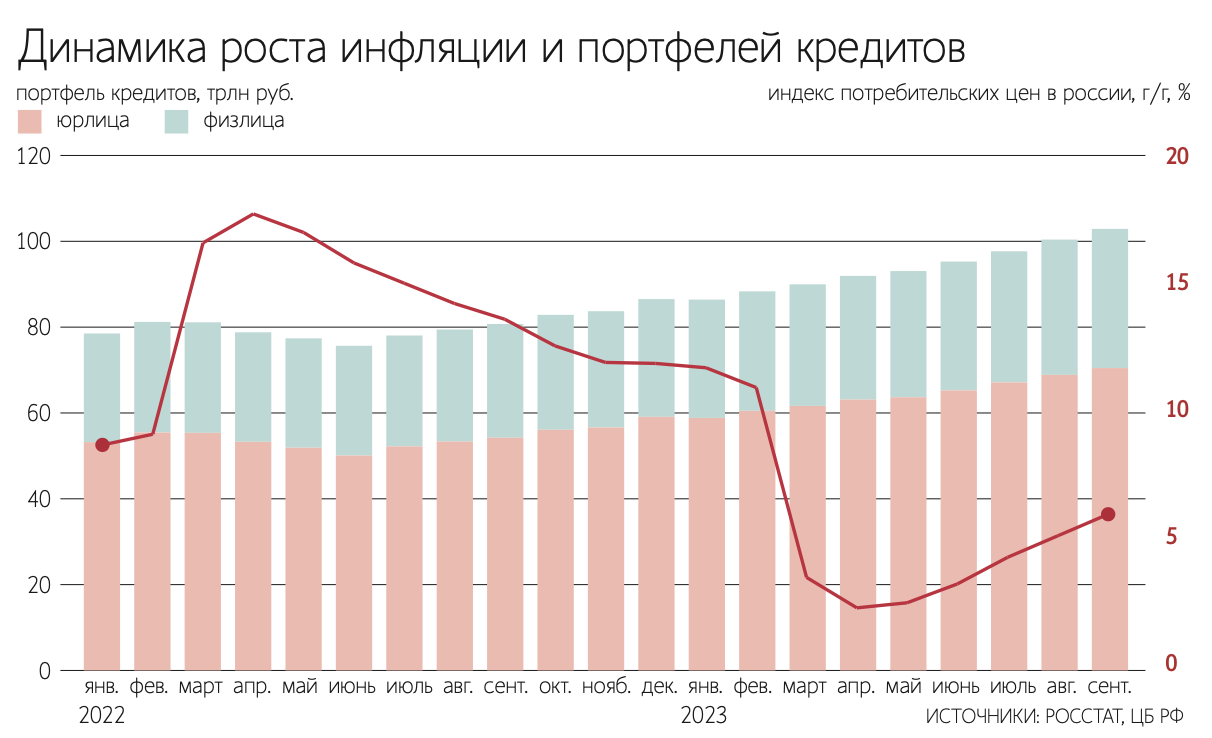

Инфляционное давление значительно усилилось и складывается выше ожиданий Банка России. Увеличение внутреннего спроса устойчиво и все больше превышает возможности расширения производства товаров и услуг, темпы роста кредитования остаются высокими, а снижение бюджетного стимула в ближайшие годы будет происходить медленнее, чем ожидалось ранее, пишет ЦБ в релизе по ставке.

«Как Ватерлоо определяло судьбу Европы, так и это заседание во многом определит развитие и финансового, и банковского рынков в оставшемся 2023-м и прежде всего в 2024 г.», – заявил накануне заседания первый зампред правления ВТБ Дмитрий Пьянов.

Что будет с экономикой

По итогам заседания ЦБ обновил среднесрочный прогноз, в котором ухудшил ожидания по инфляции на конец этого года с 6–7% в сентябрьской версии документа до 7–7,5%. В то же время регулятор улучшил оценки по ВВП страны в 2023 г. с роста на 1,5–2,5 до 2,2–2,7%. Одновременно снижены ожидания по расходам домашних хозяйств на конечное потребление (отражает потребительский спрос) с 6,5–8,5 до 5,5–6,5% – это произойдет на фоне более глубокого, чем ожидалось ранее, спада экспорта и более медленного роста импорта. В такой версии оценки регулятора становятся ближе к прогнозу Минэкономразвития, которое ждет роста экономики на 2,8% в этом году и инфляцию на уровне 7,5%.

Пересмотр прогноза связан с текущей динамикой экономики и повышением ключевой ставки ЦБ, считает аналитик «БКС форекса» Анатолий Трифонов. Несмотря на резкое ужесточение ДКП в августе, экономическая динамика осталась сильной в сентябре, добавляет он. Например, рост промышленного производства в сентябре продолжил ускоряться до 5,6% в годовом выражении после 5,4% месяцем ранее. Оценку ВВП за сентябрь Минэк пока не публиковал, но за август показатель вырос на 5,2% после 5,1% в июле. Рост ВВП во II квартале 2023 г., по данным Росстата, составил 4,9% в годовом выражении после снижения на 1,8% в I квартале.

Главными сюрпризами для Банка России с середины сентября стали бюджетный импульс в 2024 г., рост цен выше ожиданий и восстановление потребительского спроса быстрее предложения, считает главный экономист по России и СНГ Bloomberg Economics Александр Исаков. В конце сентября Минфин внес в Госдуму проект бюджета на 2024–2026 гг., в котором предполагается рост расходов бюджета на 22% в следующем году – до 36,6 трлн руб., доходов – на 29% до 35 трлн руб.

В ходе пресс-конференции председатель ЦБ Эльвира Набиуллина указала, что растущий спрос невозможно сразу удовлетворить расширением выпуска, он не ведет к увеличению потребления, а лишь выливается в рост цен. Глава регулятора отметила, что более высокие ставки в экономике нужны, чтобы не допустить раскручивания инфляционной спирали.

Прогноз по инфляции также потерял актуальность в начале октября – с учетом низкой базы прошлого года удержать ее в пределах 7% до конца года было невозможно, считает Трифонов. Инфляция в России в сентябре 2023 г. составила 0,87% после 0,28% в августе, в годовом выражении ускорилась до 6%. На 23 октября годовая инфляция ускорилась, по оценке Минэка, до 6,59%.

Риск раскручивания инфляционной спирали в первую очередь связан с рынком труда, считает Исаков. В условиях рекордно низкой безработицы работодатели будут одновременно повышать оплату труда и переносить этот рост издержек в потребительские цены, что будет вызывать дальнейшие требования о повышении заработных плат. Высокий уровень напряжения отмечается и крупнейшими компаниями, и индикаторами рынка труда: в августе количество вакансий составляло порядка 2 млн против общего числа зарегистрированных безработных службами занятости в 500 000 человек.

Повышение ставки, а главное – тот факт, что она будет оставаться на повышенном уровне на протяжении 2024 г., приведут к замедлению роста ВВП в следующем году, считает Трифонов. Ужесточение ДКП поможет охладить рост цен, но повысит риск снижения ВВП в следующие шесть месяцев (вероятность этого выше 70%), указывает Исаков.

Увеличение ключевой ставки приведет к снижению инвестиций, а значит, и предложения в экономике, отмечает первый вице-президент ЦСР Борис Копейкин. По его словам, еще до последнего повышения появились первые признаки замедления инвестиционной активности. При этом для структурной перестройки экономики, требующей ресурсов, в том числе заемных, ставка явно слишком высока, считает эксперт.

Что будет с банковскими продуктами

Более высокая ставка, по мнению регулятора, должна привести к существенному замедлению частного кредита и спроса, что отразится на экономической динамике, поясняет руководитель направления аналитики корпоративного бизнеса банка Дом.РФ Виктор Тунев. При этом в разных сегментах влияние ключевой ставки может оказаться разнонаправленным – кредиты по субсидируемым ставкам могут, наоборот, пользоваться повышенным спросом.

В ответ на очередное увеличение ключевой ставки можно ожидать дальнейшего роста ставок по вкладам и кредитам, но оно не будет таким же резким и пропорциональным росту ключевой, так как сильное их повышение может затормозить розничное кредитование, полагает руководитель службы пассивов и комиссионных продуктов «Почта банка» Геннадий Чаусов. В итоге спрос на потребительские кредиты может снизиться на 30–50% по сравнению с пиковыми месяцами этого года, отмечает главный аналитик Совкомбанка Наталья Ващелюк.

Помимо ставок на динамику розничного кредитования заметное влияние окажут макропруденциальные лимиты по необеспеченным ссудам, в связи с чем уже в октябре начал снижаться уровень одобрения новых заявок, добавляет управляющий директор рейтингового агентства НКР Михаил Доронкин.

При такой высокой ключевой кредиты могут стать недоступными или неподъемными для многих людей и фирм, говорит главный экономист «Эксперт РА» Антон Табах. Похожую точку зрения высказал и представитель ВТБ, отметив, что начавшееся в IV квартале охлаждение может усилиться и привести к заморозкам на розничном рынке кредитования. Исключением останутся программы с господдержкой, в частности по ипотеке, так как они по-прежнему доступны заемщикам по однозначным ставкам и пользуются стабильным спросом, пояснил он. К тому же граждане могут рассчитывать на возможность рефинансирования ипотеки через 1–2 года, когда ЦБ перейдет к ослаблению монетарной политики, добавил управляющий по анализу банковского и финансового рынков Промсвязьбанка Дмитрий Грицкевич.

Банк России не разделяет опасений, что в стране возможен банковский кризис на фоне повышения ключевой ставки, заявила 27 октября Набиуллина. «О схлопывании кредитного рынка говорить нельзя. Кредитование хотя и замедляется, но растет высокими темпами», – сказала она. Банки, уверен ЦБ, находятся в хорошей форме, с достаточным запасом капитала и подстроятся под текущие условия. Корпоративные кредиты растут на уровне 20% год к году, а необеспеченное потребительское кредитование – на 15%. Ипотечное же кредитование растет на уровне 30% в годовом выражении, добавила председатель ЦБ.

Повышение ключевой – сигнал финансовому рынку о том, что курс на ужесточение будет неизменным еще от полугода до года, говорит начальник управления «Сбережения» ВТБ Наталья Тучкова. Поэтому ставки по депозитам и накопительным счетам продолжат расти и окончательно сформируют так называемый рынок вкладчика, когда сберегательное поведение является наиболее рациональным, полагает она.

Доходности по вкладам могут подтянуться к ключевой ставке в 15%, считает главный аналитик Совкомбанка Михаил Васильев. Поэтому у россиян будет возможность вложить сбережения под хороший процент, отмечает он. При этом наиболее привлекательными останутся условия на длинные сроки: в ближайшее время ставки по ним могут вырасти до 14,5–15% годовых и более, уточняет Тучкова.

Текущее повышение ключевой ставки простимулирует банки к запуску предновогодних предложений по вкладам и накопительным счетам, что станет для клиентов особенно привлекательным и востребованным в канун праздников, говорит Чаусов. Ставка по ним достигнет уровня 14–15% годовых, полагает он. О повышении ставки до 14% по вкладу на полгода уже объявил Росбанк. Представители «ФК Открытие» (входит в группу ВТБ) и Газпромбанка также сообщили «Ведомостям» о планах повысить ставки по вкладам и накопительным счетам. ВТБ не исключает изменения условий по своим кредитам, в том числе по ипотеке.

Что будет с фондовым рынком

Из инструментов фондового рынка повышение ставки наибольшее влияние окажет на облигации, сходятся во мнении опрошенные «Ведомостями» аналитики. Доходности коротких ОФЗ уже отреагировали на решение ЦБ ростом с 12,5 до 13,1% годовых, в длинных бумагах реакция несколько меньше: их доходности приблизились к 12,5%. Васильев из Совкомбанка ожидает дальнейшего роста доходностей госбумаг по всей кривой: по коротким бондам в ближайшие месяцы они могут подняться до 14–15%, по длинным – до 13–14%. Пока доходности ОФЗ все еще ощутимо ниже ключевой ставки, отмечает эксперт «Альфа-капитала» Алексей Корнев, допуская, что постепенно рынок учтет в ценах новое повышение ставки. Грицкевич ожидает стабилизации доходности коротких ОФЗ на уровне 13,5–14% в следующем году.

Рост процентных ставок приводит к снижению цен облигаций с фиксированным купоном, напоминает Ващелюк. В свою очередь, цены облигаций с плавающими ставками, или флоатеров, не изменятся за счет роста купонного дохода вслед за ключевой ставкой, отмечает Грицкевич. В условиях сохраняющейся неопределенности с курсом рубля и пиком по ключевой ставке именно флоатеры, государственные и корпоративные, являются наиболее привлекательной идеей для инвесторов, присоединяется Васильев. Бумаги с плавающим купоном прекрасно выдерживают рост ставки и повышают доход своих владельцев, соглашается главный макроэкономист «Ингосстрах-инвестиций» Антон Прокудин. Рынок классических облигаций он называет неинтересным и убыточным для инвесторов в текущих условиях.

Другого мнения старший экономист инвестбанка «Синара» Сергей Коныгин: новое повышение ставки он называет хорошим поводом для инвесторов начать открывать позиции в классических ОФЗ, чтобы зафиксировать высокую доходность на долгий срок. Ставка ЦБ мало влияет на средние и длинные бумаги, сохраняя их долгосрочно привлекательными для пассивных инвесторов, которые предпочитают купить и держать актив долгое время, пишет в своем Telegram-канале экономист Дмитрий Полевой. Впрочем, он советует не спешить с покупками бумаг с фиксированным купоном: риски повышения ставки и обильного предложения от Минфина на горизонте 3–6 месяцев сохраняются, что сделает такую инвестицию невыгодной. Ващелюк ожидает, что возможность для покупки облигаций с фиксированным купоном возникнет в середине декабря, когда состоится новое заседание совета директоров ЦБ. Ставку тогда могут повысить еще на 0,5–1 п. п., что станет последним повышением в цикле ужесточения ДКП, прогнозирует аналитик.

Традиционно рост процентных ставок сдерживает рост рынка акций, напоминает Ващелюк. Но в текущих условиях эффект не будет заметным из-за большого числа розничных инвесторов на рынке, которые не мыслят в категориях альтернатив акции/облигации, добавляет Прокудин. Об отсутствии серьезных краткосрочных рисков для рынка акций говорит его умеренно негативная реакция на новое повышение ставки, соглашается Полевой. Влияние этого фактора возможно на среднесрочные перспективы бумаг через сдерживание деловой активности, полагает он. В день заседания совета директоров ЦБ индекс Мосбиржи практически не изменился, составив 3224,1 пункта. Днем ранее бенчмарк сократился на 1,27%. Но с начала года его рост достиг уже почти 50%.

Повышение ключевой ставки увеличивает стоимость обслуживания займов с плавающей ставкой и особенно негативно скажется на компаниях с повышенной долговой нагрузкой, пишут аналитики БКС в Telegram-канале, называя среди таких компаний UC Rusal, «Сегежу», «М.видео», «Аэрофлот» и МТС. Выиграют от повышения ставки публичные бизнесы с крупным отрицательным чистым долгом, которые могут размещать накопленный кэш под более высокий процент. Бенефициарами роста ставок в БКС называют «Интер РАО», «Распадскую», «Юнипро», Qiwi, а также Мосбиржу, которая может размещать клиентские остатки под процент.

Что будет с рублем

Национальная валюта отреагировала на повышение ставки лишь краткосрочным ростом, сразу после объявления решения в 13.30 мск 27 октября укрепившись к доллару, юаню и евро на 0,4–0,5%. Но по итогам торгов в пятницу доллар к рублю окреп на 0,18% до 94,1 руб./$, юань – на 0,17% до 12,8 руб./юань, а евро практически не изменился, составив 99,5 руб./евро.

Повышение ключевой ставки приведет к удорожанию кредитов, что снизит потребительский и инвестиционный спрос, в том числе спрос на импорт и, как следствие, на валюту, говорит Васильев из Совкомбанка. Повышение ставок по депозитам и доходностей облигаций, в свою очередь, увеличит привлекательность рублевых сбережений и повысит спрос на рубли, продолжает он. Влияние ключевой ставки на рубль стало более длительным и опосредованным из-за отсутствия нерезидентов, западных санкций и ограничений на движение капитала, отмечает Васильев.

Снижение импорта и рост привлекательности рублевых сбережений произойдет в ближайшие месяцы, оценивает Ващелюк из Совкомбанка, также позитивно для рубля сохранение высоких цен на нефть ($90,4 за баррель сорта Brent). Но в целом ситуация для рубля остается сложной из-за значительного снижения сальдо торгового баланса в этом году, говорит эксперт: если в 2021 г. экспорт товаров и услуг в среднем ежемесячно превышал импорт на $14 млрд и на $24 млрд – в прошлом году, то в текущем – всего на $7 млрд по данным на конец сентября. При этом происходит отток капитала из-за размещения средств населения в иностранных банках, погашения долгов и проч., добавляет Ващелюк.

Повышение ставки стало влиять на курс рубля больше психологически, чем «материально», не соглашается управляющий директор рейтинговой службы НРА Сергей Гришунин. Меры контроля за движением капитала, по его мнению, оказывают гораздо большее влияние. Определяет курс рубля сейчас в первую очередь ситуация с репатриацией валютной выручки и ценами на экспортируемые товары, высказывает мнение Табах из «Эксперт РА».

Самый оптимистичный прогноз по курсу рубля у Гришунина, который допускает его укрепление до 85 руб./$ в феврале – марте 2024 г., а средний курс в следующем году, по его мнению, будет находиться в диапазоне 90–92 руб./$. Полевой не исключает консолидации пары доллар/рубль в коридоре 93–95 руб./$ в ближайшие 2–3 недели с последующим укреплением до 89–93 руб./$ в течение второй половины IV квартала этого года и I квартала следующего.

Инвестиционный стратег брокера «ВТБ мои инвестиции» Алексей Михеев ожидает в ближайшие месяцы удержания курса рубля в диапазоне 90–95 руб./$. Базовый сценарий Совкомбанка подразумевает диапазон курса в 90–100 руб./$ до конца года. Но во второй половине 2024 г. не исключен новый этап ослабления рубля и курс доллара около 100 руб./$, говорит Ващелюк.