До конца года бизнесу предложат проводить расчеты токенизированным золотом

Ведомости от 26.07.24

Проблемы с трансграничными платежами простимулировали финансовые инновации, рассказал «Ведомостям» высокопоставленный федеральный чиновник. Одна из наиболее перспективных – выпуск токенов на российское золото, наличие которого в хранилищах, например, мог бы гарантировать Банк России. Дискуссию по этому вопросу подтвердил источник из системообразующего банка, а также близкий к правительству источник. Последний собеседник уточнил, что на государственном уровне такой механизм пока не прорабатывается. Председатель комитета Госдумы по финансовому рынку Анатолий Аксаков сообщил «Ведомостям», что инструмент тестируют участники рынка международных расчетов и до конца года он полноценно будет доступен участникам внешнеэкономической деятельности.

Инфраструктура, так же как и нормативная база для расчетов токенизированным золотом, в России уже есть, напомнил депутат. На вопрос о том, кто мог бы выступить оператором и проводить сделки, Аксаков не ответил, предложив не слишком афишировать чувствительную с точки зрения санкций тему. Выпуск такого рода инструментов предусмотрен в законах о цифровых финансовых активах (ЦФА; 2020 г.) и об использовании ЦФА, утилитарных прав и их гибридов в международных расчетах (2024 г.).

Ранее на эту тему высказывался заместитель руководителя администрации президента Максим Орешкин. Он сообщал, что Россия и Индия договорились об использовании ЦФА в международных расчетах. «Отдельная тема – цифровых финансовых активов – тоже очень важная с точки зрения перспективы налаживания дополнительных каналов, дополнительных инструментов, более эффективных, чем использование традиционной банковской системы. Есть договоренности по взаимодействию ЦБ по этим вопросам», – заявлял Орешкин по итогам визита в Россию премьера Индии Нарендры Моди.

Регулирование ЦФА возложено на Банк России: он ведет реестр банков и юрлиц, которые могут ими владеть, он же выступает одним из органов контроля за трансграничными операциями.

Банк России уже разработал проект необходимого для запуска международных расчетов указания, однако окончательную версию еще не представил. В промежуточной версии документа регулятор предлагал обязать как резидентов, так и нерезидентов ставить на учет в уполномоченном банке внешнеторговые договоры, расчет по которым осуществляется цифровыми правами. Также ЦБ введет особые коды видов операций, связанных с приобретением и отчуждением резидентами и нерезидентами цифровых прав за валюту. Пороговые значения, требующие постановки контрактов на учет, прежние: от 3 млн руб. для импортных контрактов и от 10 млн руб. – для экспортных.

В реестре ЦБ сейчас насчитывается 11 платформ, уполномоченных выпускать ЦФА. В ноябре 2023 г. первые гибридные цифровые права на золото в России выпустила платформа «Атомайз» в партнерстве с Росбанком.

В мировой практике этот инструмент также достаточно распространен. Множество токенов, обеспеченных золотом в хранилищах, – например, Tether Gold, PAX, Kinesis – торгуются на популярных криптобиржах под серийными номерами, которые соответствуют отдельным золотым слиткам.

Представители ЦБ, Минфина, а также крупнейшего в стране производителя золота – компании «Полюс» не ответили на запросы «Ведомостей».

Не все готово к запуску

Законодательство позволяет выпускать в России несколько видов токенов на золото, поясняет основатель и управляющий партнер Findustrial Consulting Group Алевтина Камелькова: это токены на получение золотых слитков (унитарные цифровые права, УЦП), токены на получение только денежной выплаты в размере цены золота (ЦФА), а также те самые гибриды – ГЦП, которые позволяют получить в обмен на токен не только деньги, но и непосредственно драгметалл.

Токены на золото обладают большим потенциалом, для того чтобы использовать их в международных расчетах, считает Камелькова. Во-первых, переводы ЦФА с одного кошелька на другой в отличие от межбанковских переводов совершаются мгновенно. Кроме того, между контрагентами отсутствуют посредники – как отмечает Камелькова, это сильно уменьшает размер комиссий. Наконец, обеспеченный драгметаллами токен – крайне надежный финансовый инструмент.

«Выпускать гибридные права на золото мы уже умеем, но пока ограничиваемся лишь тем, что российский резидент выпустил – российский же резидент и купил», – отметил источник «Ведомостей» в системообразующем банке, знакомый с обсуждением темы. Он указывает, что регламент использования прав на требование драгметалла в трансграничных расчетах не проработан.

Правила совершения операций с физическим золотом между его производителями и различными категориями инвесторов тоже необходимо прорабатывать, поясняет руководитель группы структурирования и налоговых решений в финансовом секторе Kept Михаил Клементьев. По его словам, решение этих вопросов ускорит преодоление трудностей российских компаний с трансграничными расчетами.

Даже если регуляторные моменты будут своевременно учтены, предстоит знакомить самих предпринимателей с новым инструментом, указывает вице-президент Ассоциации банков России Алексей Войлуков: «Ни опыта, ни наработки, ни тем более признания такого платежного инструмента даже внутри страны еще нет. Пока оборот ЦФА в денежном выражении скромный, и это вызвано тем, что все платформы разрозненны». Поэтому сперва стоит задуматься о создании единой экосистемы, которая позволит бесшовно переводить ЦФА, и уже затем задумываться о проведении трансграничных платежей, подчеркивает Войлуков.

В «Обзоре платформенных сервисов в России», опубликованном 17 июня, Банк России сообщил, что Мосбиржа стала первым оператором обмена ЦФА. Это означает, что на площадке можно «бесшовно проводить сделки с ЦФА, выпущенными в разных информационных системах». По оценке ЦБ, появление операторов обмена положительно скажется на ликвидности рынка ЦФА.

Заинтересуются ли иностранцы

Готовы ли нерезиденты работать в российской конструкции оборота цифровых активов, вникать в ее тонкости и в целом ей доверять, пока большой вопрос, замечает собеседник «Ведомостей» в системообразующем банке. К тому же помимо отлаживания валютного контроля необходимо будет прописать регламент для иностранных контрагентов по квалифицированным подписям, регистрации и возможности выхода на погашение ЦФА, УЦП или ГЦП.

Токенизированное золото в действительности не полностью лишено санкционных рисков, отметил собеседник. Все российские операторы ЦФА, как и российское золото, под западными рестрикциями, в то же время каким-то образом иностранцам нужно приобретать ЦФА. Сделать это напрямую – условно говоря, через конвертацию рупий в рубли, а затем покупку на российскую валюту ЦФА – столь же рискованно, как и просто открывать рублевый корсчет. В начале июня замглавы Минфина Иван Чебесков рассказывал, что ведомство прорабатывает возможность использования в международных расчетах ЦФА, выпущенных «по иностранному праву».

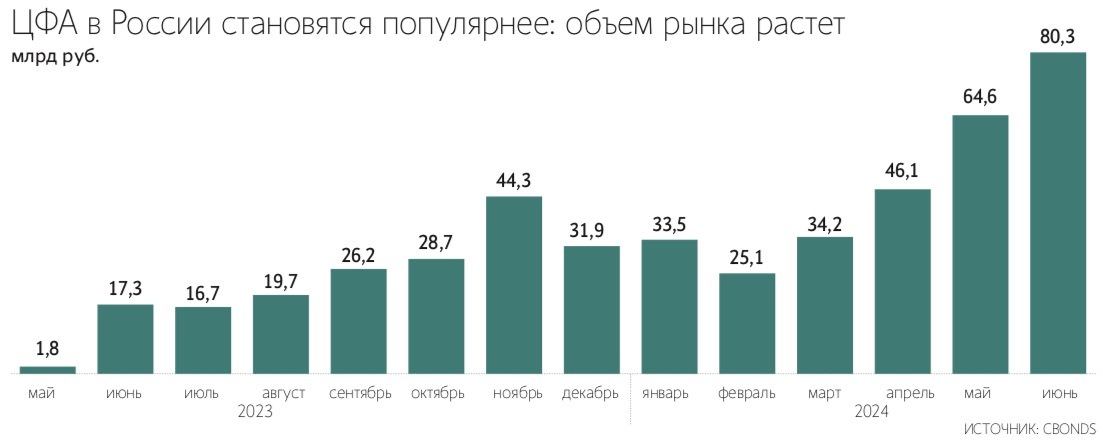

По данным Банка России, общий объем сделок с цифровыми финансовыми активами в 2023 г. и I квартале 2024 г. превысил 282 млрд руб. В последнем тематическом обзоре регулятор отмечал, что в сегменте ЦФА «наметились сдвиги» в поведении участников рынка и доля размещений в тестовом режиме снижается, уступая место рыночным выпускам ЦФА. Наиболее популярными инструментами стали ЦФА на денежные требования – 84% от общего количества выпусков за 2023 г., указывает ЦБ. Объем золотых запасов России, согласно последним доступным данным Всемирного совета по золоту, превышает 2300 т, что позволяет сохранять за собой 5-е место в мире.

ЦФА не единственный инструмент, который по мере ухудшения ситуации с расчетами стали продвигать в качестве альтернативы традиционным платежам. Госдума 24 июля приняла в первом чтении законопроект, который позволит Банку России с 1 сентября начать эксперимент по созданию площадки для использования криптовалют в международных расчетах, а именно в таких сферах, как медицина и фармацевтика, транспорт, сельское хозяйство и финансовый рынок. Их предполагается вывести из-под запрета на использование цифровой валюты для расчетов. Законопроект пролежал в Думе 1,5 года – он был внесен еще в ноябре 2022 г.

Токенизированное золото перспективнее криптовалюты с точки зрения международной торговли, полагает Камелькова из Findustrial Consulting Group. Важным преимуществом она называет существование эмитента: «Обладатель токенов всегда знает, к кому предъявить требование, чтобы получить исполнение по токенизированному золоту. Криптовалюта же никаких прав владельцу не предоставляет».