Это стало следствием роста ставок в экономике

Ведомости от 11.10.23

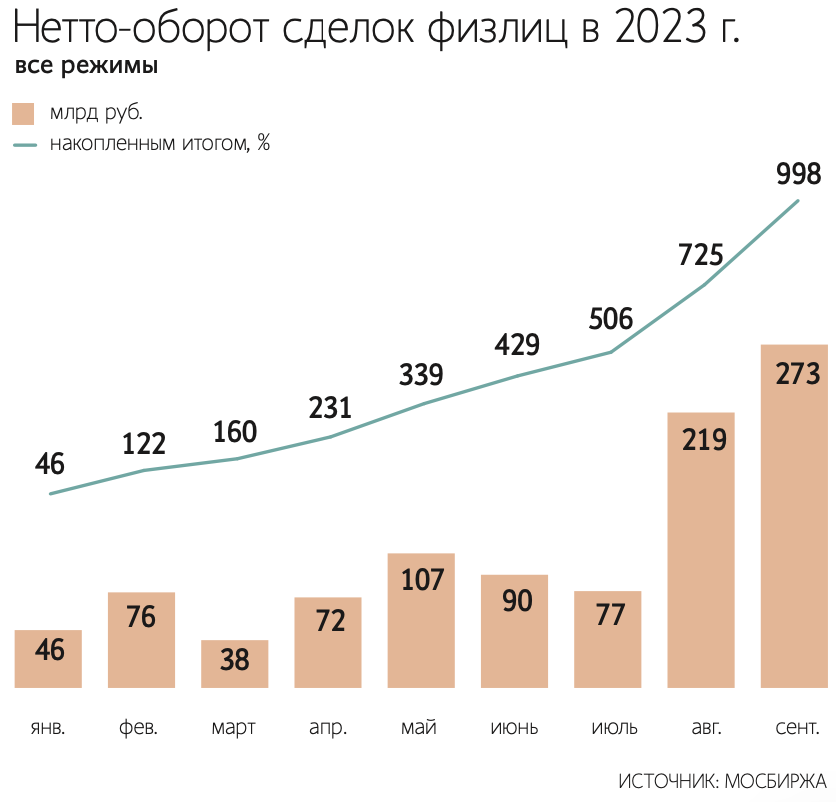

Чистый приток средств розничных инвесторов в облигации на Мосбирже в сентябре вырос на 25% и составил 273 млрд руб. Это рекордный показатель в истории российского долгового рынка, сообщил «Ведомостям» представитель биржи. С начала 2023 г. объем вложений физических лиц в российский долговой рынок вплотную приблизился к 1 трлн – 997,7 млрд руб. Из них на инвестиции в корпоративные облигации приходится 850,5 млрд руб., в ОФЗ – 145,1 млрд руб., в региональные облигации – 2,1 млрд руб. Приток денег частных инвесторов в акции и паи инвестиционных фондов за девять месяцев этого года был почти в 5 раз меньше, чем в облигации, – 224 млрд руб.

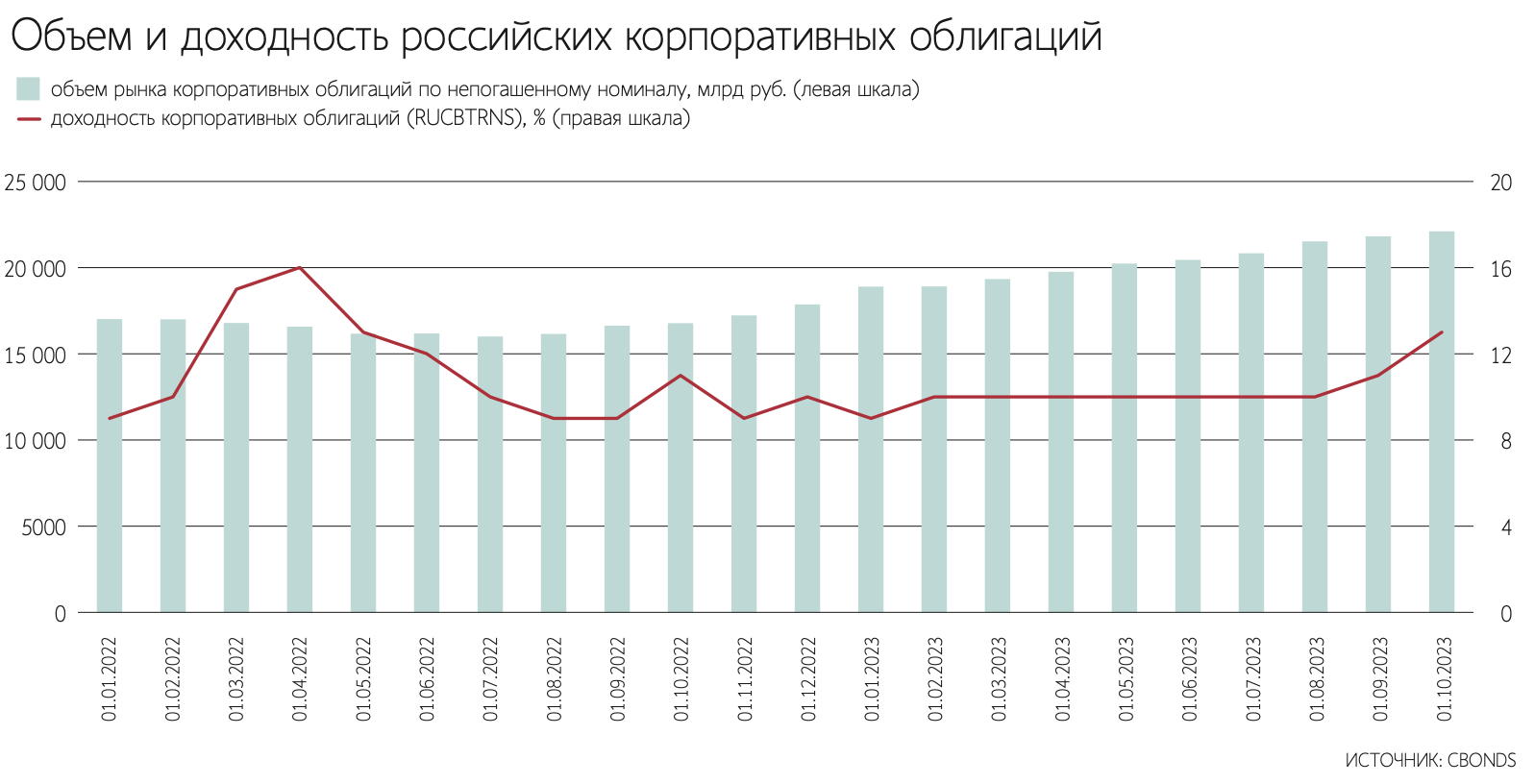

За прошлый месяц объем рынка корпоративных бондов увеличился на 1,3%, или на 285,9 млрд руб., до 22,1 трлн руб., пишут эксперты ЦБ в обзоре рисков финансовых рынков за сентябрь. Минфин в сентябре привлек на аукционах по размещению ОФЗ 90,3 млрд руб., что почти в 3 раза меньше, чем в августе. На 10 октября объем рынка ОФЗ составляет 2,3 трлн руб.

Инвесторы любят бонды

Рост ставок в экономике вслед за ключевой ставкой является главной причиной того, что частные инвесторы в этом году предпочитают бонды, говорит аналитик по облигациям Telegram-канала «Мои инвестиции» Станислав Боженко. Доходность качественных корпоративных бумаг на горизонте 1–2 лет сейчас предпочтительнее многих банковских депозитов, отмечает эксперт. К тому же бонды – это более гибкий инструмент управления свободными средствами, чем депозиты, добавляет Боженко. Также физлица, покупая облигации, пытаются зафиксировать повышенные ставки на более длинный срок (3–5 лет), добавляет Боженко.

Снизило привлекательность депозитов и появление в 2021 г. НДФЛ по депозитам, говорит управляющий директор инвесткомпании (ИК) «Иволга капитал» Дмитрий Александров. Введение налога уравняло вложения в облигации с депозитами для состоятельных инвесторов, которые создают основной объем на рынке бондов, объясняет эксперт. Впрочем, интерес физлиц к долговому рынку не новый тренд, он постоянно растет примерно с 2019 г., добавляет Александров.

Средняя доходность корпоративных облигаций к 10 октября составляет 13,5%. ОФЗ к концу первой декады октября дают доход в размере 11,8–12,8%. К росту доходности корпоративных и гособлигаций на 120–150 б. п. в сентябре привело повышение ключевой ставки на 100 б. п. до 13% в середине месяца наряду с сигналом ЦБ о сохранении высоких ставок на продолжительное время, пишут эксперты регулятора в обзоре рисков финрынков. Максимальная доходность рублевых вкладов в 10 банках, привлекающих наибольший объем депозитов граждан, в третьей декаде сентября была на уровне 10,2%, следует из данных ЦБ.

Также на спросе физлиц на облигации сказалось появление ликвидных локальных бумаг в иностранных валютах (замещающих и юаневых облигаций, евробондов) на фоне постепенного отказа банков от работы с токсичными валютами, считает руководитель отдела аналитики долгового рынка «Ренессанс капитала» Алексей Булгаков.

Эра высоких ставок, в которую Россия входит вместе со всем миром, служит дополнительным, но не определяющим драйвером интереса к облигациям, уверен гендиректор аналитической компании «Эксперт бизнес-решения» (в капитале компании участвует «Эксперт РА») Павел Митрофанов. Бонды являются лучшим для физлиц инструментом для инвестирования, потому что риск вложений в них поддается оценке, продолжает Митрофанов. Инструментом оценки для неквалифицированных инвесторов могут служить кредитный рейтинг эмитента и конкретного выпуска, а у «квалов» есть богатый арсенал математических методов оценки доходности облигаций.

Мосбиржа вместе с ведущими экспертами финансового рынка создала рабочую группу для внедрения бенчмарков по определению доходности облигаций, писали ранее «Ведомости». По мере развития и усложнения долгового рынка стало важно обеспечить корректное сравнение бондов для принятия инвестиционных решений, объяснял директор департамента долгового рынка Мосбиржи Глеб Шевеленков. Отсюда и возникла необходимость систематизировать определение их доходности.

Розничные инвесторы предпочитают доходность ликвидности, а также недооценивают кредитные риски, когда речь идет о высокодоходных облигациях (ВДО), сетует Булгаков. Долю розничных инвесторов в ВДО он оценил в 95%.

ВДО – это в первую очередь не высокая доходность, а высокий риск, говорил ранее «Ведомостям» Митрофанов. Поэтому серьезных денег такие эмитенты привлекать не смогут, а ликвидность в их стаканах будет низкой, отмечал он. С января по сентябрь 2023 г. объем размещений в секторе ВДО составил примерно 41,3 млрд руб., следует из обзора ИК «Иволга капитал». Исходя из текущих темпов размещений по итогам года объем этого рынка может превысить 50 млрд руб., говорил ранее «Ведомостям» Александров. Это будет максимальный в истории этого рынка показатель: в рекордном для сегмента 2021 году было размещено облигаций на 44 млрд руб.

Долговые бумаги от бизнеса рискованнее ОФЗ с точки зрения кредитных рисков, но не с точки зрения ценовых, отмечает Александров. Индекс гособлигаций с начала года упал на 1200 б. п. до 117,98 пункта. Это самый низкий показатель с начала апреля 2022 г. К тому же корпоративные облигации, как правило, короче ОФЗ, что также привлекает инвесторов, добавляет Александров.

Объем ликвидности физлиц огромен, поэтому ни снижение ключевой ставки, ни потенциальные рыночные шоки не смогут изменить тренд на приток этих денег на долговой рынок, уверен Митрофанов. В ближайшие месяцы высокие ставки продолжат привлекать внимание физлиц к рынку облигаций, считает Боженко из «Моих инвестиций». При этом общий уровень спроса на рублевые активы отчасти будет зависеть от динамики курса рубля, так как валютные сбережения по-прежнему популярны среди населения, добавляет аналитик. Ослабление курса будет ограничивать спрос на рублевые сбережения.