Успешность ее выполнения будет зависеть от множества факторов

Ведомости от 04.03.24

Новую трехлетнюю стратегию развития до 2026 г. представил ВТБ 1 марта. Предыдущая завершилась в 2022 г., но госбанк взял годовой перерыв, чтобы отойти от санкций и перестроить бизнес-модель. На горизонте трех лет, согласно планам ВТБ, прибыль вырастет в 1,5 раза, банк закрепится в высшей лиге по рентабельности капитала и улучшит структуру фондирования. «Она [стратегия] была результатом нашего переосмысливания ситуации, которая сложилась за последние годы, тех задач новых, которые стоят перед страной, перед обществом, перед банком», – сказал предправления ВТБ Андрей Костин, представляя новую стратегию банка. По его словам, несмотря на санкции в 2022 г., ВТБ выполнил предыдущую стратегию. Цель по прибыли достигнута досрочно: в 2021 г. он заработал рекордные для него на тот момент 327 млрд руб. (план был 320 млрд руб.). Также ВТБ провел цифровую трансформацию банка – эффект от цифровизации Костин оценил в 350 млрд руб.

Цели на трехлетку

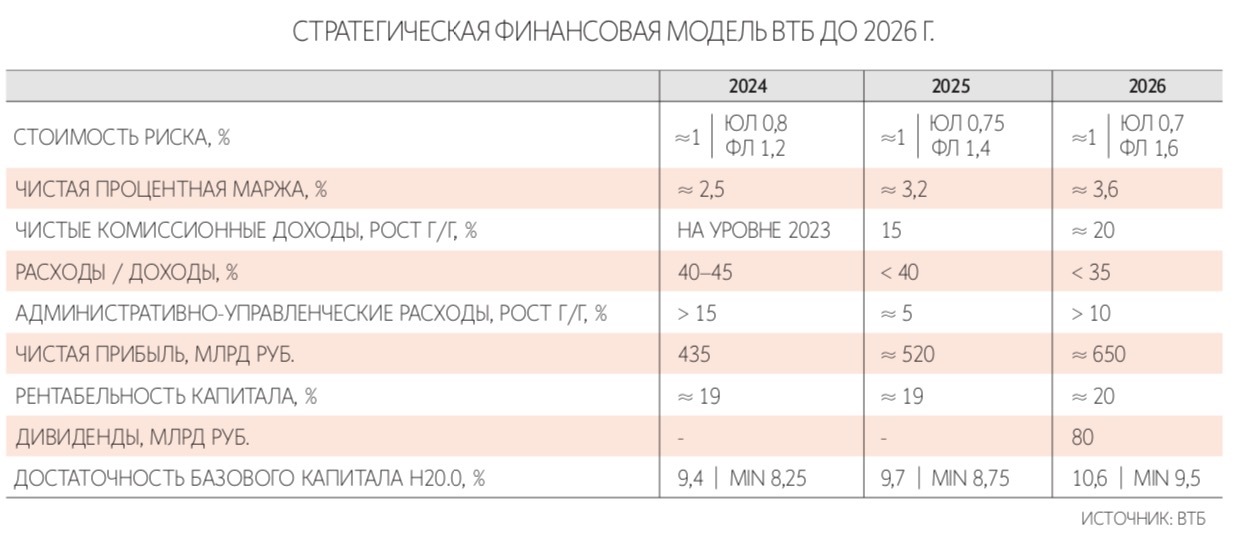

Чистая прибыль госбанка, согласно трехлетнему плану, к 2026 г. достигнет порядка 650 млрд руб. – это в 1,5 раза больше рекордного показателя за 2023 г. на уровне 432,2 млрд руб. В 2024 г. ВТБ намерен незначительно превысить это значение и заработать 435 млрд руб., а в 2025 г. – 520 млрд руб. ВТБ планирует удерживать стоимость риска на уровне 1% на горизонте трех лет. Стратегией заложен высокий уровень рентабельности. В 2023 г. возврат на капитал достиг 22,3%, а на трехлетнем горизонте будет находиться в диапазоне 19–20%. «Это выход и закрепление, без разовых эффектов, в высшей лиге по рентабельности капитала», – сказал 1 марта зампред правления ВТБ Дмитрий Пьянов. Для сравнения: в 2021 г., когда ВТБ заработал 327 млрд руб., возврат на капитал составил 16,5%, а годом ранее – 4,4%.

ВТБ не закладывает привлечение капитала на рынке и будет использовать прибыль, заявил Костин. Вернуться к выплате дивидендов, как и сообщалось ранее, банк намерен только по итогам работы в 2025 г. с объемом до 80 млрд руб. Достаточность базового капитала группы в 2024 г. прогнозируется на уровне 9,4%, а в 2026 г. – 10,6% с учетом дивидендов. Минимумы ЦБ – 8,25% в 2024 г. и 9,5% в 2026 г. соответственно.

Банк будет выполнять стратегию в период жесткой денежно-кредитной политики: ключевую ставку к концу 2024 г. ВТБ ждет на уровне 13%, а к 2026 г. – около 9% с инфляцией в 4%. Высокие реальные ставки вместе с жестким регулированием со стороны ЦБ снизят темпы роста банковского рынка до минимума за последние шесть лет при более медленном росте кредитования по сравнению с привлечением, говорится в стратегии ВТБ. Активы сектора будут расти на 9%, кредиты компаниям – на 8%, гражданам – на 9%. Пассивы – быстрее: юрлиц – на 15%, а населения – на 11%. ВТБ, согласно стратегии, в активах будет расти на уровне рынка.

Семь метаморфоз

На горизонте до 2026 г. банк пройдет «семь метаморфоз», говорится в презентации. Первая – масштабирование розницы. Банк намерен вдвое повысить доступность услуг «банкиризированного» населения – до 100 млн человек. Число отделений ВТБ вырастет на 40% (до 1800 точек), а курьерской доставкой смогут воспользоваться жители 23 000 населенных пунктов. На масштабирование розничного бизнеса ВТБ потратит 55 млрд руб., заявил Пьянов.

Вторая важная метаморфоза – изменение структуры фондирования за счет удешевления пассивов. На конец 2023 г. 34% рублевых средств ВТБ (входят в том числе депозиты от ЦБ и Федерального казначейства) находятся в красной зоне с низкой маржинальностью – эффективная стоимость их привлечения выше ключевой ставки плюс 0,5 п. п. Остальные 66% находятся в зеленой зоне с высокой маржинальностью. По данным МСФО за 2023 г., средства клиентов в банке (не разделяются на валютные и рублевые) составляют 22,3 трлн руб.

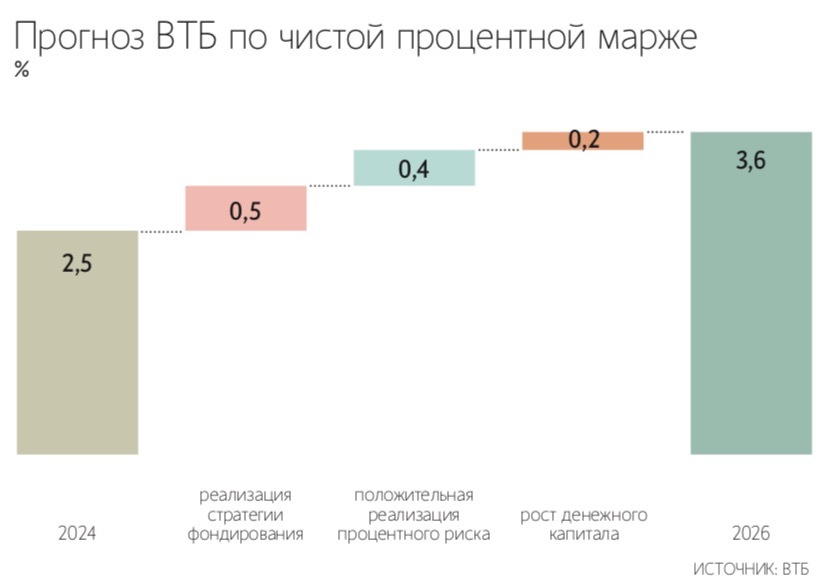

Цель ВТБ к 2026 г. – в 2,5 раза до 14% снизить долю пассивов в красной зоне. Ключевым элементом является опережение рынка по пассивам физлиц с увеличением доли текущих счетов, сказал Пьянов. Снижение доли дорогих пассивов позволит повысить чистую процентную маржу и снизить процентный риск. Маржа ВТБ должна вырасти до 3,6% в 2026 г. с 2,5% по итогам 2024 г.

Еще пять метаморфоз ВТБ – усиление позиций в регионах, в международных расчетах с дружественными странами, бесшовное обслуживание клиентов между бизнес-блоками, достижение технологического суверенитета и передовые решения на основе искусственного интеллекта.

Амбициозная задача

Три года – достаточно длинный горизонт планирования в текущих условиях, говорит управляющий директор рейтингового агентства НКР Михаил Доронкин. Реализация стратегического плана будет напрямую зависеть от экономического состояния страны, согласна старший директор группы рейтингов финансовых институтов АКРА Ирина Носова.

Стратегия банка строится по принципу «утром деньги – вечером стулья», говорит главный экономист по России и СНГ «Ренессанс капитала» Софья Донец: затраты будут в начале периода, а отдача будет видна с 2025 г.

Одним из ограничителей может стать монетарная политика ЦБ – в случае очередного разгона инфляции мы вполне можем увидеть новый виток роста ставок, что негативно скажется на финансовых результатах сектора, говорит Доронкин. Также давление на темпы роста может оказать политика регулятора в отношении кредитования, в том числе ипотеки (ЦБ получил право вводить прямые ограничения на выдачи. – «Ведомости»), где у ВТБ значимые позиции.

Из 435 млрд руб. запланированной на 2024 г. прибыли 160 млрд принесут разовые факторы: работа с заблокированными из-за санкций активами (100 млрд руб.) и признание отложенного налогового актива «ФК Открытие», говорит аналитик ФГ «Финам» Игорь Додонов, органическая прибыль составит 275 млрд руб. Даже с учетом весьма оптимистичных ожиданий в отношении роста чистой процентной маржи, существенного ускорения комиссионных доходов и улучшения операционной эффективности выполнить цели по прибыли и рентабельности капитала в последующие годы будет непросто, считает эксперт.

Если у банка с 2025 г. в прогноз по прибыли не заложено больше разовых факторов, то вырасти органически с 275 млрд до 520 млрд руб. – это не консервативный прогноз, а оптимистичный, говорит Донец. ВТБ планирует довольно большие вложения в массовый сегмент, но вопрос в том, насколько они окупятся на рынке, где клиент имеет по три обслуживающих банка, рассуждает Донец, нельзя сказать наверняка, как клиент будет реагировать на все стимулы ВТБ. «В ближайшие пару лет мы будем жить при высоких ставках и такой же конкуренции, и есть риск не удешевить фондирование, так как клиенты могут стать еще более переборчивыми, а битва за них между банками – лишь увеличиваться», – говорит она. Тренд на удешевление банковских пассивов уже достаточно устоявшийся, при этом в последние несколько лет клиент все больше ориентируется на программы лояльности с их бонусами, добавляет Носова.

Возврат чистой процентной маржи ВТБ на уровень 2020–2021 гг. – реалистичная задача при условии планомерного снижения ключевой ставки, отмечает старший директор по банковским рейтингам агентства «Эксперт РА» Владимир Тетерин, банк в прошлом году активно масштабировал корпоративное и розничное кредитование и продолжение этих тенденций будет благоприятно влиять на прибыль. На длинном горизонте план по качественному росту клиентской базы может быть выполнен только при условии непрерывного совершенствования уровня обслуживания и онлайн-сервисов банка, считает Тетерин: требования пользователей только растут.